「空き家に係る譲渡所得の特別控除の特例」の2つの留意点

平成28年度税制改正で「空き家に係る譲渡所得の特別控除の特例」が創設されて話題となっています。この税制を利用してさまざまな節税対策が考えられているようですが、今回は2つの留意点をご紹介します。

資産管理会社を利用する方法

Aさんが相続により所得した空き家は、立地が良かったので収益物件の建設を検討しています。しかし、Aさんは既に給与所得があるために、収益物件から得られる不動産所得にかかわる所得税を節税する方法を考えなければなりません。そこでAさんの奥様が出資し、代表取締役となる不動産管理会社X社を設立して、X社で空き家の土地建物を購入し、その後空き家を取り壊してから収益物件をX社の名義で建設することを考えています。収益物件完成後は、家賃収入の一部をAさんの奥様に役員給与として支払うことで、Aさんの所得税を節税できると考えています。

しかしこの場合、空き家に係る特別控除は適用できません。そもそもこの税制は、居住用財産を譲渡した場合の3,000万円の特別控除から派生して創設されています。そのため、空き家を親子や夫婦など特別な関係がある人に売却した場合は適用できません。ここで言う特別な関係の法人も含まれていることを留意してください。

1億円の範囲内で収まらない場合

この税制は3年間の譲渡資産の譲渡対価の合計金額が1億円を超える場合には適用できません。

例えばCさんが相続により取得した空き家は時価総額で1億1,000万円とします。一括で譲渡するとこの特例を適用できないので、Cさんは2回に分けて譲渡しようと考えました。

1回目に7,500万円相当の面積を譲渡し、2年後に残りの面積部分を本来時価3,500万円のところを1,600万円で譲渡しました。このような場合も、今回の特例は適用できません。

3年後の譲渡対価の合計金額が1億円というのは適正な時価による合計金額です。今回のように、特例を適用するためにあえて時価の50%以上を下回る金額で譲渡した場合には、適正な時価で譲渡したものと判断されますので、留意してください。

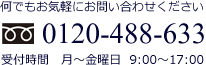

詳しいことは当事務所にお問い合わせください。